Выборы

Дональд Трамп стал не только 45-ым, но и 47-ым президентом США – во второй раз в истории США после неудачной попытки переизбраться бывший президент возвращается в Белый Дом – с другим порядковым номером.

Бизнес

Панамский канал останется в руках Панамы и будет открыт для торговли из всех стран. Об этом заявил панамский администратор водного пути, Рикаурте Васкес который назвал опасными утверждения избранного президента Дональда Трампа о том, что США должны взять его под свой контроль.

Интервью

Текстовая расшифровка беседы Школы гражданского просвещения (признана Минюстом организацией, выполняющей функции иностранного агента) с президентом Центра политических технологий Борисом Макаренко на тему «Мы выбираем, нас выбирают - как это часто не совпадает».

Колонка экономиста

Видео

Новый КГБ

16.07.2009

«Призрак капитала» или «Скромное обаяние государства»

«Призрак капитала» или «Скромное обаяние государства» На прошлой неделе Совет Федерации одобрил принятый незадолго до этого Госдумой Федеральный закон «Об использовании государственных ценных бумаг Российской Федерации для повышения капитализации банков». Суть его состоит в том, что Российская Федерация эмитирует облигации, которые обменивает на привилегированные акции российских банков, выбранных правительством. Далее банки закладывают эти облигации Банку России и, таким образом, получают с одной стороны баланса неголосующего акционера в лице государства, а, с другой, деньги. Сам закон носит рамочный характер, оставляя на откуп правительству и Центробанку практическое и смысловое его наполнение. И, конечно, подобная практика создаёт почву для злоупотреблений. Но реалии текущего кризиса таковы, что наличие бланкетных норм в законе вполне оправдано, хотя, возможно, и не в таком количестве. Не ставя под сомнение нужность и важность создания юридической базы для возможности более активного вмешательства государства в банковскую систему, обозначим подходы к условиям, когда такое вмешательство будет оправданным.

Не стоит фетишизировать капитал

В ст.1 закона указывается, что «целями настоящего Федерального закона являются поддержание стабильности банковской системы и защита законных интересов вкладчиков и кредиторов банков». Разберёмся подробнее, насколько докапитализация банков позволяет достичь этой цели. Роль капитала для банка нельзя недооценивать. Капитал (собственные средства) для хозяйствующего субъекта, к которым относятся и банки, в нормальных условиях является как целью, так и средством. Средством, помогающим развивать бизнес, получать прибыль, которая в итоге и увеличивает всё тот же капитал. Но эту роль в определённые моменты нельзя и переоценивать. Как известно, главной обязанностью банка является обязанность выполнить поручение кредитора в срок и в полном объёме. Именно в этом и есть суть «стабильности банковской системы». Но для выполнения своих обязательств банку нужно только одно – деньги. Отсутствие таковых как раз и приводит к остановке платежей и банкротству кредитной организации. А вот наличие большого капитала (да и капитала вообще) не является таким необходимым условием. Конечно, когда банк остаётся один на один с рынком, собственные средства являются некоторым «якорем», придающим банку устойчивость в отсутствии гарантированного притока ликвидности. Но дело в том, что, начиная с сентября прошлого года, российские банки, подпадающие под действие нового закона, как раз и имеют подобный источник денег. Имя ему Банк России.

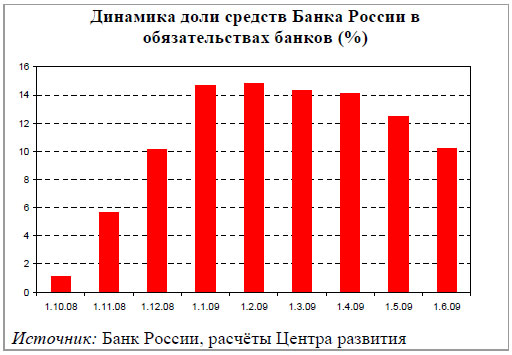

Как видно из графика, Центробанк неуклонно наращивал объём предоставленных кредитов в первую фазу банковского кризиса, носившую форму кризиса ликвидности, и длившуюся с сентября 2008 г. по февраль 2009 г. Во время второй фазы, характеризующейся некоторой стабилизацией состояния банковской системы, доля этих средств пошла на убыль. Так что же помешает регулятору вновь открыть «закрома родины» в случае наступления третьей фазы? По крайней мере, прямое кредитование банков со стороны Банка России гораздо более прозрачно, чисто и честно, нежели реализация цепочки «Правительство–ОФЗ–Банк–Центробанк–Деньги». Ведь, сколько эта цепочка не вейся, содержательным итогом её будут всё те же деньги на корреспондентском счете кредитной организации, а не весьма формальный в нынешних конкретно-исторических условиях капитал. Формальность его расчёта постоянно подчёркивает и Центробанк, благословляя коммерческие банки своими поправками в действующие инструкции и постановления на всё большее и большее приукрашивание действительности. Не лучше ли позволить банкам насколько получится честно показать свои проблемы, при этом смягчив требования по капиталу, коли они фактически и сейчас не выполняются, одновременно ужесточив надзор за адекватностью ведения учёта?

Кому это выгодно

При реализации в настоящее время схемы вхождения государства в уставный капитал кредитных организаций в предполагаемом треугольнике Правительство – Центробанк – Коммерческие банки в выигрыше останутся только банки. Причём в весьма конкретном. В условиях, когда стоит вопрос о возможности или невозможности дальнейшего ведения бизнеса, у акционеров частных банков возникает естественное стремление получить как можно более дешевые деньги, не вкладывая при этом своих. Именно поэтому схема субординированных кредитов, предложенная прошлой осенью, и которая стоила 8% годовых (а теперь будет стоить 9,5%) не пользовалась особым успехом. Предполагаемая 3%-ная стоимость новой схемы для банков безусловно более выгодна. Будет ли это выгодно государству? Финансово – очевидно, нет, 3% годовых на вложенные средства слишком маленький доход для бюджета, который сегодня зарабатывает 12-13% на размещении своих депозитов в тех же банках. Может быть государство получит выгоду от последующей перепродажи своих пакетов акций? И здесь ответ скорее отрицательный. Не зря же в существующих условиях неопределённости нынешние акционеры банков не спешат увеличивать свои вложения. Это не хорошо и не плохо, это рационально, точно так же рационально с точки зрения частных банков желание получить государство в виде привелегированного, т.е. негослосующего акионера, оставляя всю полноту принятия решений в своих руках. Представляется, что для государства вхождение в капитал банка допустимо только в том случае, когда существует достаточная определённость в его жизнеспособности, что невозможно без расчистки баланса (которая данным законом не предусмотрена), а также общей стабилизации ситуации в экономике. До тех пор кредитная схема поддержки отдельных частных банков выглядит явно предпочтительнее1.

Дмитрий Мирошниченко

1. Аналогично, зарубежные инвестиции в страны, экономики которых подвержены высоким рискам, по большей части идут в виде кредитов, нежели вложений в уставные капиталы предприятий. Россия является ярким примером такой страны.

Комментарии

Экспертиза

Поколенческий разрыв является одной из основных политических проблем современной России, так как усугубляется принципиальной разницей в вопросе интеграции в глобальный мир. События последних полутора лет являются в значительной степени попыткой развернуть вспять этот разрыв, вернувшись к «норме».

Внутриполитический кризис в Армении бушует уже несколько месяцев. И если первые массовые антиправительственные акции, начавшиеся, как реакция на подписание премьер-министром Николом Пашиняном совместного заявления о прекращении огня в Нагорном Карабахе, стихли в канун новогодних празднеств, то в феврале 2021 года они получили новый импульс.

6 декабря 2020 года перешагнув 80 лет, от тяжелой болезни скончался обаятельный человек, выдающийся деятель, блестящий медик онколог, практиковавший до конца жизни, Табаре Васкес.