Выборы

Дональд Трамп стал не только 45-ым, но и 47-ым президентом США – во второй раз в истории США после неудачной попытки переизбраться бывший президент возвращается в Белый Дом – с другим порядковым номером.

Бизнес

Панамский канал останется в руках Панамы и будет открыт для торговли из всех стран. Об этом заявил панамский администратор водного пути, Рикаурте Васкес который назвал опасными утверждения избранного президента Дональда Трампа о том, что США должны взять его под свой контроль.

Интервью

Текстовая расшифровка беседы Школы гражданского просвещения (признана Минюстом организацией, выполняющей функции иностранного агента) с президентом Центра политических технологий Борисом Макаренко на тему «Мы выбираем, нас выбирают - как это часто не совпадает».

Колонка экономиста

Видео

Новый КГБ

26.05.2009

Банк России: в погоне за собственной тенью, или лечим рак анальгином

В вышедшем 20 мая очередном номере «Вестника Банка России» было опубликовано Указание № 2226-У «Об особенностях порядка оценки экономического положения банков». В соответствии с этим документом с 31 мая 2009 г. по 31 декабря 2010 г. при оценке финансовой устойчивости банков не будет приниматься во внимание группа показателей оценки доходности.

В настоящее время Центробанк в соответствии с Указанием № 2005-У классифицирует банки в пять групп в соответствии со значениями расчётных показателей их деятельности. Практическим следствием этой классификации является, в том числе, возможность для банков первой и второй групп претендовать на получение кредитов Банка России как под обеспечение (по Положению № 312-П), так и необеспеченных (Положение № 323-П), а для банков групп с первой по третью заключать с Банком России сделки РЕПО (Положение № 329-П).

Чем вызван подобный «аттракцион неслыханной щедрости»? Для ответа на этот вопрос обратимся к статистике, касающейся финансовых результатов деятельности российских банков в первом квартале.

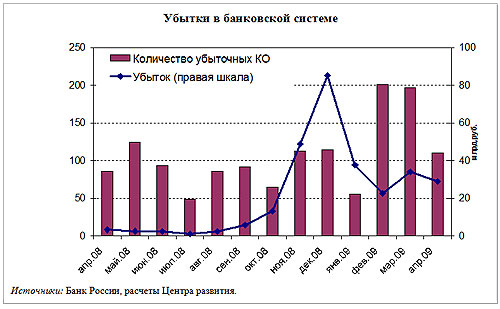

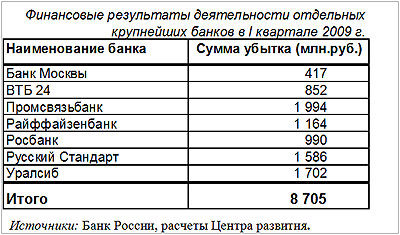

Количество убыточных кредитных организаций по состоянию на 1 апреля составило 110 (из 1094), а общая сумма их убытков достигла 29,1 млрд. руб. Не стоит обольщаться улучшением этих показателей по сравнению с предыдущим месяцем, поскольку банки стараются показать максимально хорошие результаты как раз на конец квартала. Именно на эти даты и производит Банк России свою оценку. Возвращаясь к результатам первого квартала текущего года, заметим, что с отрицательным финансовым результатом его закончили семь банков из топ-20, которые сгенерировали 30% убытков всей банковской системы (см. таблицу). Стоит также добавить, что прибыль, показанная, например, «Альфа-банком» (106 млн. руб.) находится практически на грани бухгалтерско-статистической погрешности.

Таким образом, очевидно, что Банк России решил пойти на столь радикальное ослабление критериев оценки финансового состояния банков, дабы не попасть в неловкую ситуацию, когда будет вынужден отказывать банкам в доступе к своим ресурсам по формальным основаниям.

Однако над российскими банками в связи с отрицательной доходностью их операций, нависла другая, гораздо более серьёзная угроза, связанная, в том числе с политическими осложнениями. Речь идёт об их соответствии критериям, которые необходимо соблюдать для участия в системе страхования вкладов (ССВ). Дело в том, что эти критерии в части оценки доходности являются ещё более жёсткими, чем для получения кредитов у Центрального банка. Таким образом, даже если в соответствии с новым порядком Банк России сможет рефинансировать банк, закрыв глаза на его неудовлетворительные показатели доходности, то он всё равно обязан будет лишить его иного источника пассивов, а именно, средств населения. Очевидно, что Банк России не пойдет на столь решительные действия и дальнейшие послабления в части банковского надзора просто неизбежны. И вот в пятницу 22 мая на сайте Банка России появился проект указания, дающего такое послабление. Из него следует, что единственной мерой, на которую пока решился регулятор, стало изменение порядка расчёта финансового результата банка. А именно, непризнание расходами отрицательной переоценки части портфеля ценных бумаг, что в пределе может добавить к прибыли, по нашей оценке, не более 50 млрд. руб., а также неуменьшение прибыли на сумму её фактического использования, что по итогам полугодия дополнительно даст в копилку максимум 25 млрд. руб. Последняя новация может улучшить показатели прибыльных банков, но абсолютно никакого отношения не имеет к убыточным. Первая же новация является списанной из той части уже упоминавшегося Указания № 2005-У, которую сам же Центробанк только что фактически признал неработоспособной, вообще отказавшись от учёта показателей доходности при определении финансового состояния банка. Понятно, что, будучи связанным ст.44 Федерального закона № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации», Банк России не может пойти на такую же «хирургическую» меру при решении проблемы соответствии банков требованиям к участию в ССВ, но также очевидно, и то, что предлагаемое лекарство решительно не соответствует тяжести заболевания. Однако времени на разработку и реализацию необходимых мер остаётся всё меньше и меньше.

Если мы посмотрим, по какой причине банки демонстрируют столь слабые финансовые результаты, то обнаружим, что главной причиной этого стало доначисление в первом квартале резервов на возможные потери в размере 301,3 млрд. руб. Это более чем в девять раз больше, нежели годом ранее. Кроме того, следует учесть, что подобные резервы созданы банками при отражённом в отчётности уровне просрочки всего лишь 3,1% при том, что сама сумма просроченной задолженности будет расти в ближайшие месяцы.

Получается, что Банк России, признавая, что у банков могут возникнуть проблемы с участием в ССВ, пока собирается помогать только тем, кто имеет большие позиции в ценных бумагах, игнорируя истинную причину проблемы, а именно ухудшение качества кредитных портфелей. Такая позиция хорошо корреспондирует с заявлением, которое 22 мая в Астане сделал И.Шувалов – Правительство России не видит оснований для возникновения острой кризисной ситуации в банковском секторе, сравнимой с октябрем-ноябрем 2008 г. С такой позицией можно, в принципе, согласиться, но лишь с одной существенной оговоркой – ситуация осени 2008 г. была кризисом ликвидности, который удалось решить достаточно быстро (хотя и с перебором), для её точного повторения нужно очередное сильное падение цен на нефть (чего российское Правительство не хочет и боится). Банковский кризис второй половины 2009 г., возможно, внешне и будет выглядеть менее острым, но будет гораздо более чувствительным для экономики, ибо основным проявлением кризиса «плохих долгов» является неспособность банковской системы кредитовать экономику.

Д. Мирошниченко

Материал подготовлен Центром развития

Комментарии

Экспертиза

Поколенческий разрыв является одной из основных политических проблем современной России, так как усугубляется принципиальной разницей в вопросе интеграции в глобальный мир. События последних полутора лет являются в значительной степени попыткой развернуть вспять этот разрыв, вернувшись к «норме».

Внутриполитический кризис в Армении бушует уже несколько месяцев. И если первые массовые антиправительственные акции, начавшиеся, как реакция на подписание премьер-министром Николом Пашиняном совместного заявления о прекращении огня в Нагорном Карабахе, стихли в канун новогодних празднеств, то в феврале 2021 года они получили новый импульс.

6 декабря 2020 года перешагнув 80 лет, от тяжелой болезни скончался обаятельный человек, выдающийся деятель, блестящий медик онколог, практиковавший до конца жизни, Табаре Васкес.