Выборы

Дональд Трамп стал не только 45-ым, но и 47-ым президентом США – во второй раз в истории США после неудачной попытки переизбраться бывший президент возвращается в Белый Дом – с другим порядковым номером.

Бизнес

Панамский канал останется в руках Панамы и будет открыт для торговли из всех стран. Об этом заявил панамский администратор водного пути, Рикаурте Васкес который назвал опасными утверждения избранного президента Дональда Трампа о том, что США должны взять его под свой контроль.

Интервью

Текстовая расшифровка беседы Школы гражданского просвещения (признана Минюстом организацией, выполняющей функции иностранного агента) с президентом Центра политических технологий Борисом Макаренко на тему «Мы выбираем, нас выбирают - как это часто не совпадает».

Колонка экономиста

Видео

Экспертиза

11.01.2016 | Никита Масленников, Марина Войтенко

Экономика-2016 – переоценка ожиданий?

В Китае за первую рабочую неделю торговые сессии были сорваны дважды. Причина – их полная остановка после падения (таковы правила площадок) на 7%. Размышления по этому поводу начинались с вопроса: если по восточному гороскопу 2016-й – это год «красной обезьяны», то откуда у нее такие выраженные медвежьи повадки?

В Китае за первую рабочую неделю торговые сессии были сорваны дважды. Причина – их полная остановка после падения (таковы правила площадок) на 7%. Размышления по этому поводу начинались с вопроса: если по восточному гороскопу 2016-й – это год «красной обезьяны», то откуда у нее такие выраженные медвежьи повадки?

Последствия остановки торгов близки к шоковым: юань, потеряв 0,8%, остановился в свободном падении только 8 января; регуляторы, опасаясь усиления оттока капитала (в декабре-2015, по официальным данным, валютные резервы снизились на $108 млрд), ввел ограничения в торговле ценными бумагами и валютой. Мажоритарным акционерам публичных компаний запрещена продажа пакетов более 1% за три месяца. Приобретение долларов (пока, правда, устным распоряжением) лимитировано для всех (то есть, как для корпоративных клиентов, так и для физлиц): разовая покупка не может превышать $5 тыс, если заказ сделан за день, то $10 тыс. Операции разрешены трижды в неделю, но их общий объем квотирован – до $50 тыс в год.

Финансовый мир напрягся – «панды» разрезвились так, что действия регуляторов вызывают подозрения – а знают ли они как дальше «успокаивать» подопечных. К тому же игровую эстафету приняли и североамериканские «гризли», опустив за четыре торговых дня индекс S&P 500 почти на 5%, более слабая динамика наблюдалась 119 лет назад – в первые дни 1928 года. Одновременно, впрочем, прибавили популярности 10-летние облигации США. Бегство инвесторов от риска сбило их доходность на 2 б.п. до 2,15%. Аналитики призывают не торопиться с выводами, но в высказываниях преобладают настороженность и осторожность. Financial Times в редакционной статье поспешила заверить: глобальная экономическая катастрофа маловероятна, поскольку большинство участников мирового хозяйства стремятся ее избежать.

Как это делают денежные власти в Поднебесной, выглядит (пока!) не слишком убедительно. Консенсус-меседж минувшей декады – китайские риски требуют серьезного пересмотра. Хрупкость финансовой системы страны сравнима с фарфором, а пузыри от залитой в нее ликвидности уже приобрели эпический масштаб. Однако их с избытком во всех сегментах мирового финансового рынка. Замглавы ФРС США Стэнли Фишер, кстати, задним числом вполне доходчиво объяснил повышение базовой ставки необходимостью перекрыть кислород дальнейшему перегреву рынков. Решение принято, но остается интрига, как оно сработает. Другой Фишер – по имени Ричард (между прочим, бывший руководитель федерального резервного банка Далласа) – заявил, что «боеприпасы кончились», и, если начнется паника, то ее «расстреливать» нечем. Лидер Федрезерва Джанет Йеллен, тем не менее, хранит спокойствие, подтверждая намерение двигаться обозначенным в декабре курсом и далее, правда, с примечательной оговоркой: «постепенно не означает механически, с равными промежутками времени и на равное количество процентных пунктов». Иными словами, все будет зависеть от того, как пойдут дела собственно в экономике США и глобальном хозяйстве в целом.

Первым в этом году свои предположения на этот счет сформулировал Всемирный банк, опубликовавший в январе прогноз-2016. Против прежних 3,3% общемировому ВВП «назначено» расти лишь на 2,9% (в 2015-ом, по версии World Bank, темп составил 2,4%). Главный ограничитель – замедление развивающихся стран. В целом от этой части pax economica ждут прироста на 4,8%. Но, «светлое пятно», пожалуй, только Южная Азия (Индия – 7,8%, Пакистан – 4,5%). Китай притормозит до 6,7% (и это – пока умеренно оптимистическая оценка). Бразилия и Россия останутся в рецессии, Латинская Америка покажет на круг нулевой темп (после спада-2015 на 0,9%). В развитых экономиках приросты меньше, чем ожидалось ранее: в США вероятны 2,7%, в Еврозоне – 1,7%. Их вклад в общемировую копилку, однако, будет увеличиваться.

Вклад стран в общемировой экономический рост

Источник: Всемирный банк

Вердикт комментаторов почти единодушен – во Всемирном банке собрались оптимисты. Чтобы прогноз реализовался, необходимо восстановление доверия инвесторов к развивающимся рынкам. Как и когда? Ответы неочевидны. Поэтому рост мирового ВВП, скорее всего, не превысит 2,7% (см, например, статью профессора Принстонского университета Ашока Моди на Project Syndicate).

4 января стало ясно, что в сторону снижения будет пересматриваться и октябрьский прогноз Международного валютного фонда (тогда предполагалось, что рост-2016 достигнет 3,1%). Прозрачный намек на это сделал его главный экономист Морис Обстфелд. В центре внимания аналитиков Фонда: Китай (вторичные эффекты его торможения оказались заметно более масштабными); кризис беженцев, «создающий трудную задачу для потенциала ЕС»; действия ФРС; экономическая политика в emerging markets (прежде всего, связь режима валютного курса с финансовой стабильностью) и сложности международной торговли (несколько последних лет она растет темпом ниже, чем у мирового ВВП), которые могут усугубиться практическим свертыванием после декабрьской конференции в Найроби Дохийского раунда переговоров в рамках ВТО. Новый доклад о перспективах глобальной экономики МВФ намерен опубликовать в апреле, помимо прогноза особое внимание в нем будет уделено опыту структурных реформ в развитых странах.

Оптимизм World Bank сказался и на прогнозе нефтецен. В среднем за год он снижен до $49,4 за баррель. Видимо, придется уточнять еще не раз. Пока ценовая траектория идет вниз. В первые дни года, реагируя на разгорающийся конфликт между Саудовской Аравией и Ираном, Brent порой превышала $38 за баррель, затем стала откатываться. Несмотря на разрыв дипотношений, торговое эмбарго, запрет иранцам совершать хадж и умру и прочие «обмены любезностями», рынок в большую войну в регионе не поверил и вернулся во власть фундаментальных факторов. Дисбаланс предложения и спроса привел котировки crude oil к «танцам» вокруг $33 за баррель с вероятностью нового падения. Конъюнктура рынка, сильно напоминающая миф и Сизифе – как ни кати камень в гору, все равно он окажется внизу – подвигла российский Минфин к выводу – среднегодовая цена на Urals не превысит $40 за баррель. Между тем, есть экспертные точки зрения, не исключающие и $35 за баррель.

Нефтецены, бесспорно, обстоятельство – значимое и заставляющее корректировать прогнозы-2016 для отечественной экономики. Но, как говорится, не «бочкой» единой … Помимо не слишком комфортного внешнего фона основание к задумчивости – итоги одиннадцати месяцев прошлого года, подведенные 28 декабря Минэкономразвития. Экономическая активность продолжила снижение. Ноябрьский индекс ВВП с исключением сезонности составил -0,3% к предыдущему месяцу. В годовом выражении падение ускорилось до 4,0%, снижение в январе-ноябре достигло 3,8% против 3,7% в январе-сентябре и 4,1% в третьем квартале. В отрицательной зоне обосновались все основные макропоказатели (с устраненным влиянием сезонного фактора к предыдущему месяцу): промвыпуск сократился на 0,6% (в том числе в обрабатывающих производствах – на 0,5%), инвестиции в основной капитал – на 1,1%, объемы строительных работ – на 0,2%, ввод в действие жилых домов – на 1,3%, оборот розничной торговли – на 0,8%, объем платных услуг населению – на 0,7%, реальные располагаемые доходы населения – на 1,3%. Нулевой темп показала реальная заработная плата. Безработица поднялась на 0,2 п.п. до 5,8%. Вновь основательно просели сальдо торгового баланса (на 36,8% ниже уровня ноября-2014), экспорт и импорт (на 31,2% и 27,8% год к году и к октябрю-2015 на 7,1% и 2,9% соответственно).

В годовом выражении все главные слагаемые экономической динамики продолжают пребывать в состоянии существенного спада.

Основные показатели развития экономики, % год к году

|

|

2014 |

2015 |

|

||

| ноябрь |

январь-ноябрь |

октябрь |

ноябрь |

январь-ноябрь |

|

| ВВП |

-0,5 |

0,6 |

-3,7 |

-4,0 |

-3,8 |

| Промпроизводство |

-0,4 |

1,5 |

-3,6 |

-3,5 |

-3,3 |

| Обрабатывающие производства |

-3,0 |

1,9 |

-5,9 |

-5,3 |

-5,3 |

| Инвестиции в основной капитал |

-7,8 |

-3,0 |

-5,2 |

-4,9 |

-5,5 |

| Объем работ в строительстве |

-2,5 |

-2,6 |

-7,9 |

-7,1 |

-9,9 |

| Реальные располагаемые денежные доходы населения |

-3,5 |

0,2 |

-5,3 |

-5,4 |

-3,5 |

| Реальная заработная плата |

-1,2 |

1,9 |

-10,5 |

-9,0 |

-8,2 |

| Оборот розничной торговли |

1,9 |

2,4 |

-11,7 |

-13,1 |

-9,3 |

| Объем платных услуг населению |

1,4 |

1,2 |

-2,4 |

-2,8 |

-1,9 |

Источник: Минэкономразвития

Наблюдаемая картина заставляет несколько умерить завышенные ожидания-2016. «Пик проблем в экономике страны еще не пройден», – считает глава Комитета гражданских инициатив Алексей Кудрин. И с этим трудно не согласиться. К примеру, инфляция-2015 набрала, по данным Росстата, 12,9%[1]. Но, впереди еще перенос курсового эффекта на внутренние цены от декабрьского и текущего ослабления рубля, влияние новых ограничительных мер на украинском и турецком треках, последствия «платононизации» грузоперевозок и т.п. Поэтому рост цен в 2016 году, по-видимому, будет выше пока еще действующего официального прогноза в 6,4%. Около 8% – вполне реалистичная рабочая версия. Особенность ситуации еще и в том, что в условиях резкого снижения реальных доходов и зарплат инфляция не способна значимо разогреть потребительский спрос.

Заметим, что реальные располагаемые доходы населения в 2015 году в 2015 году снизились в 73 регионах, в то время как в 2009-ом этот факт отмечался в 48 субъектах РФ. «Поддержку» падению оказывают траектория реального размера пенсий (в разгар прошлого кризиса они, напротив, резко выросли, удержав и уровень доходов в целом), состояние банковской розницы (за 11 месяцев кредиты физлицам сократились на 5,8%, с учетом же валютной переоценки – на 6,2%). Вывод на основании такой картины ясен – драйвером восстановления-2016 потребительский спрос стать не сможет. Обследования российских компаний показывают, что в следующем году в среднем они намерены повышать зарплату работникам на 7%. Ожидаемая инфляция, однако, «съест» всю предполагаемую дельту.

Подушевой ВВП-2015 – фундаментальная основа потребления населения – резко ушел вниз. В 2014 году (по номинальному курсу) – $13 тыс, в 2015-ом – $8,4 тыс. Рассчитывать на «заполнение» такого разрыва за один год – малореалистично.

Промвыпуск явно стагнирует. При этом его динамика со снятой сезонностью ухудшается: в октябре – минус 0,2%, в ноябре – уже минус 0,6%. В ЦМАКП оценка несколько лучше официальной, но эксперты тоже констатируют некий разворот тренда – после слабого восстановления, начавшегося еще в мае, в середине и конце осени промпроизводство уменьшалось темпом 0,3-0,4% в месяц.

Декабрьские индексы предпринимательской уверенности (рассчитываются Росстатом) подтвердили тренды ноября. Некоторое улучшение отмечено только в добывающих отраслях. Баланс оценок респондентами спроса на продукцию (портфеля заказов) составил у добычников – минус 24%, в обработке – минус 42% (год назад минус 28% и 39% соответственно). Добавим, что ноябрьские балансы выглядели лучше – «-23%» и «-41%». Данные Росстата корреспондируют с результатами опросов ИЭП им. Е.Т.Гайдара. Индекс промышленного оптимизма в декабре вышел на тридцатимесячный минимум в минус 3,5 пункта, потеряв за месяц 7,5 пунктов. Самый существенный негативный вклад в динамику внесли оценки текущего спроса, запасов готовой продукции и планов выпуска. Символический позитив остался лишь в прогнозах занятости и «отзывах» о кредитных ставках (здесь после «застоя» среднепромышленного показателя на уровне 16,5% в августе-ноябре отмечено декабрьское снижение до 16,3%).

Предположения об изменении положения дел в ближайшие три месяца оставляют желать лучшего: хотя баланс оценок все еще остается в положительной области, налицо его существенное уменьшение.

Динамика оценок ожидаемого в ближайшие три месяца изменения выпуска продукции организаций, баланс в %

Источник: Росстат

На шестимесячном горизонте показатели разнонаправлены: в добывающих отраслях баланс сокращается с 3 п.п. до 1 п.п., в обрабатывающих производствах несколько подрастает – с 4 п.п. до 7 п.п. Ожидания промышленников по меньшей мере на первое полугодие-2016 остаются неустойчивыми.

По версии итогов ноября-2015 в «редакции» Минэкономразвития, единственное светлое пятно на общем «сером» фоне – инвестиции. Их падение замедлилось до 4,9% против 5,2% год к году в октябре и за 11 месяцев набирает 5,5%. При этом, впрочем, соизмеримого улучшения предложения инвестиционных товаров (прежде всего, импорта машин и оборудования) статистика не фиксирует. Более того, эксперты отмечают в четвертом квартале наметился разворот в динамике предложения в российском хозяйстве инвестиционных товаров. По расчетам ЦМАКП, в августе-сентябре оно выросло на 5,1%, в октябре-ноябре – практически на столько же снизилось (на 5,2%, в том числе в ноябре – на 3,6%). По итогам января-ноября объем инвестпредложения оказался на 21% ниже значений годовой давности (в том числе в ноябре – на 17%): импорт машин и оборудования упал на 37%, их производство для внутреннего рынка – на 7%, выпуск стройматериалов – на 10%[2]. За тот же период 2014 года показатели составили – «-4,7%», «-13%», 0% и «+4,0%» соответственно.

Сжатие импорта, безусловно, – удар по потенциалу восстановления, прежде всего, инвестиционного роста. В то же время, вследствие этого укрепляется устойчивость платежного баланса (в первую очередь, за счет роста профицита счета текущих операций, который по итогам года может превысить $60 млрд)[3]. При прочих равных условиях (при продолжении тенденции) это будет вносить вклад в укрепление курса рубля и практически полностью компенсировать отток капитала, пик которого, по-видимому, пройден в середине 2015 года. Вместе с тем, наблюдаемая ситуация в известной мере «лукава», поскольку содержит в себе немалые риски дезинтеграции российских бизнесов из глобального хозяйства. Основательно просевшие за январь-ноябрь объемы экспорта и импорта не могут не настораживать.

Не ослабевают и другие ограничения. Расширение внутренних заимствований для финансирования дефицита госказны сокращает потенциал капитальных вложений. Потенциальный недобор бюджетных доходов в 1,5-1,7 трлн рублей усиливает риски точечных «подстроек» налоговых режимов (в нефтегазовом секторе это уже случилось). Неопределенность по тарифам и регулируемым ценам на услуги инфраструктурных монополий на всем годовом интервале также не мотивирует к инвестициям, поскольку непонятен уровень издержек. Кроме того, инфляция выше прогнозируемой притормозит сокращение ключевой ставки ЦБ РФ и соответственно стоимости банковских кредитов. На рынке долговых бумаг многим бизнесам делать тоже будет нечего – привлечение капитала подорожает вслед за наращиванием госдолга.

Итоговый эффект синергии отмеченных тенденций не позитивен. Минэкономразвития уже анонсировало запланированную на январь-2016 корректировку прогноза на текущий год в связи с падением нефтецен, ослаблением курса рубля и необходимостью уточнения бюджетных параметров.

Аналитики тем временем свои выводы сделали – вновь открывшиеся обстоятельства заставляют пересматривать ожидания-2016 в сторону большей сдержанности. Во Всемирном банке полагают, что 2016-й замедлит спад российской экономики. Но ВВП в итоге все равно потеряет 0,7%. Рост же в 1,3% откладывается на следующий год. При этом «сохраняются существенные риски ухудшения прогноза». Напомним, что продолжение рецессии глубиной в 0,5-1,0% заложено и в базовый сценарий Банка России.

Еще в начале декабря глава ЦБ РФ Эльвира Набиуллина констатировала, что говорить о формировании устойчивой положительной тенденции рано: «Динамика основных экономических показателей дает смешанную картину. Есть точечные признаки улучшения, но основа для восстановления экономики и тем более сравнительно высоких и устойчивых темпов роста в среднесрочной перспективе пока не сформировалась».

На наш взгляд, этот вывод в настоящее время, пожалуй, наиболее реалистичен и вполне корреспондирует с рядом независимых экспертных оценок. Так, сводный опережающий индекс (СОИ) Центра развития НИУ ВШЭ, в ноябре двенадцатый месяц кряду оказался в отрицательной области (-1,6%). Хотя ситуация немного улучшилась (октябрьское значение – «-2,0%»), она все еще остается неустойчивой и сильно зависит как от возможных новых внешних шоков, так и от содержания внутренней экономической политики.

Консенсус-прогноз Центра, проведенный в конце ноября – начале декабря, указывает, что до конца десятилетия экономике предстоит развиваться инерционно, темпами не выше 2%. Для исполнения государством взятых социальных, оборонных и т.п. обязательств, а также для удержания позиций в глобальном хозяйстве – явно недостаточно.

Но и ближайшие перспективы-2016 тоже выглядят настораживающе шаткими. Декомпозиция темпов ВВП в 2015-2016 годах, проведенная на основе методологии ОЭСР в ИЭП, указывает на то, что при тестировании всех прогнозных сценариев МЭР (консервативного, базового и оптимистического) значения фактического выпуска оказываются ниже, чем у потенциального[4].

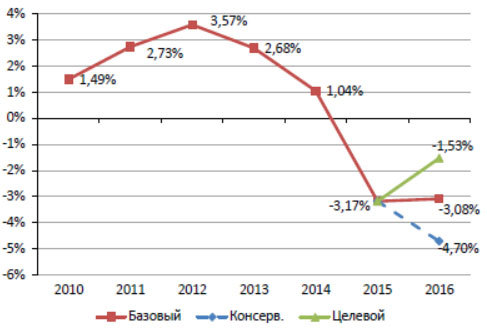

Разрыв в выпуске российской экономики (в %), 2010–2016

прогноз по трем сценариям

Источник: расчеты ИЭП

В переводе с макроэкономического на русский это означает продолжение замедляющейся, но все-таки рецессии. Выход в режим роста возможен лишь при условии сильных «положительных шоков»: заметного повышения цен на нефть, отмены санкций и ограничительных контрмер при убедительных действиях в экономической политике в соответствии с необходимой к исполнению структурной повесткой. Ни по одному из этих «векторов» существенные подвижки не представляются очевидными.

Причина тому – неослабевающие структурные и институциональные ограничения экономического роста: низкая конкурентоспособность субъектов хозяйствования, избыточный размер госсектора, монополизация, недостаточная емкость финансовых рынков, хрупкость банковской сферы (ряд аналитиков и руководителей банков уверены, что здесь налицо системный кризис – совокупные потери кредитных организаций достигли 3% ВВП), коррупция, слабый уровень защиты собственности и, конечно же, продирижистский стиль «ручного» госуправления, ежегодно нагружающего бизнес дополнительными издержками примерно на 800 млрд рублей (оценка МЭР). В этих условиях приспособление к «новой реальности» частенько сопровождается ростом запросов на господдержку. Доступные для этого ресурсы, однако, сокращаются как «шагреневая кожа».

Ключевым вызовом для экономической политики-2016 остается кризис доверия к регулятивным усилиям государства ввиду отсутствия убедительного баланса повесток собственно антикризисных действий и задач развития.

Дрейфующая экономка, конечно, может попытаться адаптироваться к «новой реальности» и без этого. Но в таком случае приспосабливаться придется к поступательному «похуданию» потенциального развития вплоть до его полной анорексии.

Никита Масленников – экономический эксперт

Марина Войтенко – экономический эксперт

[1] В 2014 году – 11,4%, в 2013-ом – 6,5%, в 2012-ом – 6,6%, в 2011-ом – 6,1%, по 8,8% в 2010-ои и в 2009 годах. Более высокий показатель был зафиксирован последний раз в 2008 году – 13,3%.

[2] Уменьшение инвестактивности эксперты объясняют очередным раундом ослабления рубля в конце лета, обусловившем сокращение импорта машин и оборудования (действие этого фактора получит продолжение после девальвации в декабре-2015) и спада в строительстве, особенно в части начала работ на новых объектах, что вызвало уменьшение объемов выпуска базовых стройматериалов.

[3] В 2016-2018 годах, по прогнозу ЦБ РФ, профицит СТО будет постепенно сокращаться до величины несколько ниже $40 млрд.

[4] См. подробнее С.Дробышевский, М.Казакова, Темпы роста в 2015-2016 гг.: о чем говорит декомпозиция, Оперативный мониторинг ИЭП №17, 2015 год.

Комментарии

Экспертиза

Поколенческий разрыв является одной из основных политических проблем современной России, так как усугубляется принципиальной разницей в вопросе интеграции в глобальный мир. События последних полутора лет являются в значительной степени попыткой развернуть вспять этот разрыв, вернувшись к «норме».

Внутриполитический кризис в Армении бушует уже несколько месяцев. И если первые массовые антиправительственные акции, начавшиеся, как реакция на подписание премьер-министром Николом Пашиняном совместного заявления о прекращении огня в Нагорном Карабахе, стихли в канун новогодних празднеств, то в феврале 2021 года они получили новый импульс.

6 декабря 2020 года перешагнув 80 лет, от тяжелой болезни скончался обаятельный человек, выдающийся деятель, блестящий медик онколог, практиковавший до конца жизни, Табаре Васкес.